С 1 января 2017 года в России официально начали работать независимые Центры оценки квалификации (ЦОК), которые проводят аттестацию профессиональных бухгалтеров, позволяющую подтвердить соответствие квалификации требованиям профстандарта. Итогом экзамена является выдача Свидетельства установленного образца, сведения о котором вносятся в Федеральный реестр. С 1 июля 2019 года иной способ подтверждения квалификации, кроме экзамена в ЦОК, не является законным.

Институт профессиональных бухгалтеров (ИПБ) — крупнейшее объединение специалистов в сфере бухгалтерского учета и аудита, существующее с 1997 года.

Специалисты, получившие Аттестат главного бухгалтера или бухгалтера в ИПБ, входят в Единый реестр. Реестр позволяет работодателю узнать год вступления в ИПБ, сроки действия Аттестата и данные о повышении профессиональных практических навыков за последние пять лет.

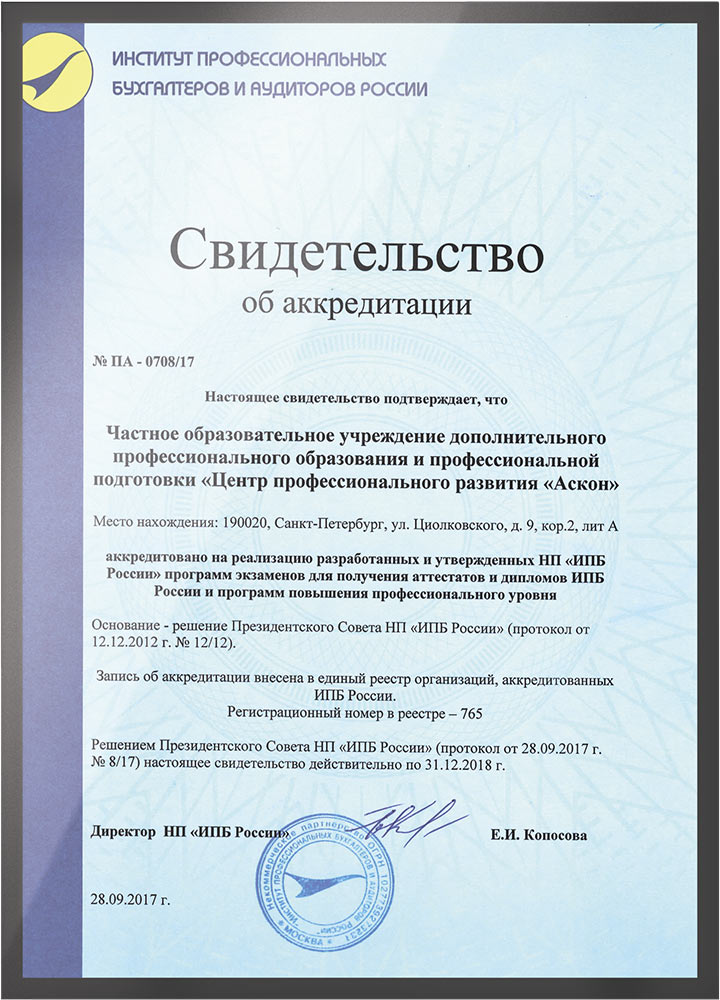

Экзамены в ИПБ и ЦОК проводятся очно или дистанционно — обучение проходит онлайн, а при желании можно приехать лично. «Аскон» является аккредитованным центром Института профессиональных бухгалтеров России. ИПЦ «Консультант+Аскон» — Центр оценки квалификации по профстандарту.

Наш курс помогает не только пройти дополнительную профессиональную подготовку, но и успешно подготовиться к экзаменам. В программе предусмотрено практическое задание, а после завершения обучения слушатели получают дипломы установленного образца.